2024年から始まる新NISA。そこで設定されている「つみたて投資枠」と「成長投資枠」の違いをご存知ですか? “投資のプロ”朝倉智也さんが「50歳の投資未経験者」に向け、35年の経験と知見をフル活用した資産運用方法を開陳する新書『私が50歳なら、こう増やす!』より、一部を抜粋してお届けします。

50代の大本命は「新NISA」

金融庁管轄の制度で、投資により得た利益が非課税になるのがNISAです。

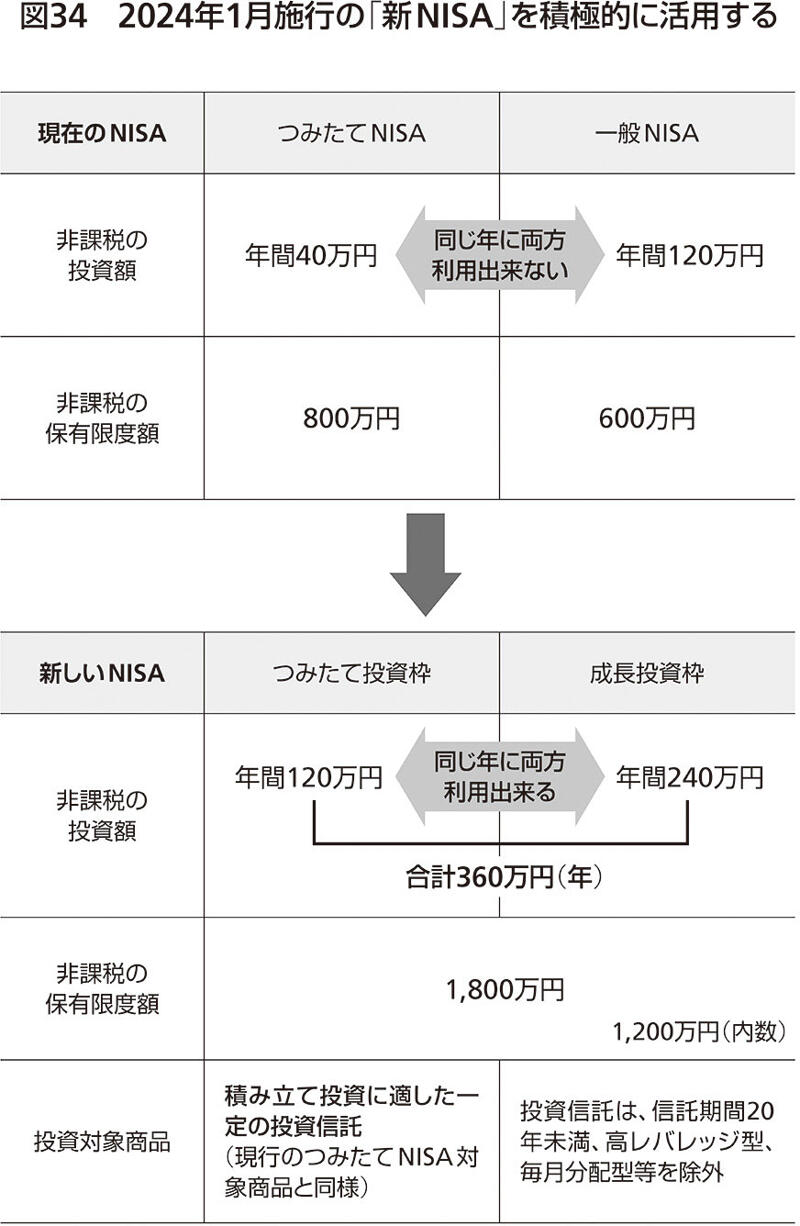

NISAは、本書執筆時点の2023年までは、積み立て投資のみ可能な「つみたてNISA」と一括投資も可能な「一般NISA」に分かれており、いずれか一方のみを利用できる仕組みになっていました。

つみたてNISAは投資限度額が年間40万円・保有限度額は800万円、一般NISAは投資限度額が年間120万円・保有限度額は600万円で、資産形成の助けになるものではありましたが、「これで十分」といえる内容ではなかったと思います。

また、これまでのNISAは時限措置で、非課税で保有できる期間も一般NISAは5年、つみたてNISAは20年というように限定されていましたから、「人生100年時代のために、この制度で資産形成していこう」とまではなかなかいえませんでした。

しかし2024年1月から、NISAは新しい制度に生まれ変わることになりました(図34)。

まず、新NISAは時限措置ではなく、恒久的な制度になりました。いま50歳の方が「人生100年時代」を生き、これから50年使っていくかもしれないことを考えると、これは非常に大きな意味を持ちます。

また、新NISAでは、これまでの一般NISAに相当する「成長投資枠」と、つみたてNISAに相当する「つみたて投資枠」の併用が可能です。

つみたて投資枠では年間120万円、成長投資枠では年間240万円の投資ができるので、併用することによって年間360万円まで投資ができるのです。

さらに保有限度額は、投資元本ベースで最大1800万円(うち成長投資枠は1200万円)へと大きく拡大しました。

投資枠は投資元本をベースに計算され、運用益についてはカウントされないので、運用益を上げ、新NISAで運用する額が1800万円を大きく超えるというケースも十分にありえるわけです。

また、新NISAでは、売却した分の投資枠が復活します。これは以前のNISAにはなかった、うれしいポイントです。

たとえば投資元本500万円が運用によって600万円に増え、それを売却した場合、投資枠が500万円分復活します。

「せっかく運用で増えたから、NISA口座で少し売却してお金を使い、復活した投資枠の分はまた積み立てていこう」といった使い方ができるので、資産を増やしていくだけでなく「運用途中で一部売却して使う」という面でも活用しやすくなりました。

ちなみに、新NISAの「保有限度額1800万円」は1人あたりの枠です。夫婦2人で新NISAで運用すれば、家計としては3600万円の枠を使えることになります。「老後資金2000万円問題」の解決策となる制度といってもいいでしょう。

このように、新NISAは資産形成を進めるうえで強力な武器となる制度です。

国としては「税金を免除しますよ」という制度ですから、決まるまでには紆余曲折がありました。

新NISAの概要が決まるまで、実のところ、投資業界の多くの関係者はこれほどメリットが大きい制度になるとは思っていなかったでしょう。

めずらしく国民に対して「満額回答」といっていい制度が誕生したのですから、本書を読んでくださっているみなさんは、必ず新NISAを活用してください。

もちろん私自身も、2024年1月から新NISAを利用します。

つみたて投資枠と成長投資枠、どちらも「積み立て」で投資できる

新NISAはすばらしい制度ですが、若干わかりにくいのが「つみたて投資枠」と「成長投資枠」の違いです。

何がどう違うのか、それぞれの枠をどう使えばよいのか、迷う人は多いでしょう。ここで、みなさんが知っておくべきポイントを整理しておきましょう。

つみたて投資枠と成長投資枠の大きな違いは、「投資できる商品」と「一括投資が可能かどうか」の2点です。

つみたて投資枠は以前の「つみたてNISA」からその内容を引き継いでおり、「投資できる商品が、金融庁が定める条件を満たした投信に限定されていること」「積み立て投資での利用に限定されており、一括投資はできないこと」がポイントです。

「金融庁が定める条件」とは、具体的には「販売手数料ゼロ(ノーロード)」「信託報酬は一定水準以下」といったもので、金融庁が考える「長期・積み立て・分散投資に適した投信」のみが対象になっています。

なお、いま国内には6000本近い投信がありますが、つみたて投資枠対象商品は2023年9月15日時点で251本です。

投資できる商品が限定されていると聞くとデメリットだと感じるかもしれませんが、高コストな商品やわかりにくい商品が排除されているので、つみたて投資枠については「すべての人が安心して投資に臨めるメリットがある」と捉えてよいと思います。

一方、成長投資枠は、以前の「一般NISA」から主な内容を引き継いでいます。

「上場株式や、つみたて投資枠の対象外になっている、さまざまな投信への投資が可能であること」「買い方の制限がないこと」がポイントです。

さまざまな投信への投資が可能ではありますが、新NISAでは「信託期間20年未満の投資信託」「高レバレッジ型」「毎月分配型」等は対象から除外されています。

除外されている銘柄は、いずれも長期資産形成には不向きなものなので、これらが除外されていることについて気にする必要はまったくありません。

買い方については制限がないので、一括投資も積み立て投資も可能です。

ここからが私の考えですが、私自身は、つみたて投資枠も成長投資枠も同じように「低コストのインデックスファンドを積み立て」で投資します。

成長投資枠については誤解もあり、「積み立て投資に使えるのですか?」「つみたて投資枠とは別の商品を選ぶということですか?」などと質問を受けることがありますが、つみたて投資枠で選んだのと同じ投信を、成長投資枠で積み立てていくことができます。

成長投資枠だからといって、やるべき運用方法が変わるわけではないのです。

次章からは、いよいよ私が「50歳の投資未経験者」だと想定して、具体的にどのように投資するのかについてお話ししていきます。

* * *

この続きは幻冬舎新書『私が50歳なら、こう増やす!』をご覧ください。

投資のプロが明かす 私が50歳なら、こう増やす!

“投資のプロ”朝倉智也さんが「50歳の投資未経験者」に向け、35年の経験と知見をフル活用した資産運用方法を開陳する新書『私が50歳なら、こう増やす!』より、一部を抜粋してお届けします。