現在入っている保険は、本当に必要ですか? “投資のプロ”朝倉智也さんが「50歳の投資未経験者」に向け、35年の経験と知見をフル活用した資産運用方法を開陳する新書『私が50歳なら、こう増やす!』より、一部を抜粋してお届けします。

必要な保険、不要な保険

「私が選ばない金融商品」として最後に取り上げておきたいのは「生命保険」です。

みなさんはどんな保険に加入し、どれくらい保険料を払っているでしょうか?

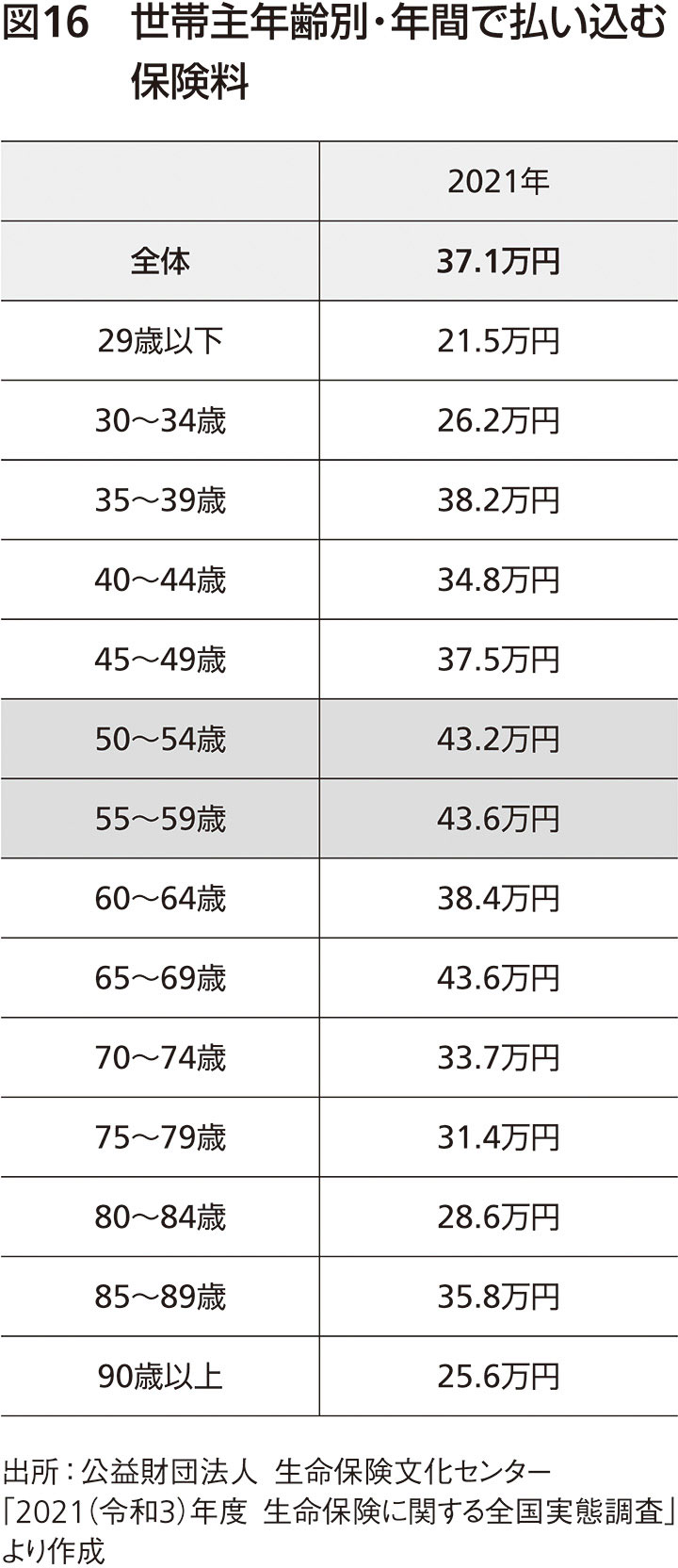

図16は、生命保険文化センターが調査した、1世帯が年間で払い込む保険料を表にまとめたものです。

2021年のデータでは、50代だと年間およそ43万円もの保険料を払っていることがわかります。1カ月に均すと、約3万5000円です。

もちろん、保険の中には必要なものもあります。

保険というのは「万が一」への備えとして加入するものです。もう少し具体的にいうと、「万が一のことが起きてしまったとき、保険金を受け取れないと困難な状況に陥る」場合に力を発揮するのが保険です。

損害保険の場合は、たとえば自動車事故で人命を奪ってしまったり人に怪我を負わせてしまった場合や、物を破損してしまった場合などに多額の補償が必要になれば、とても自分の金融資産でまかなえないというケースが多いでしょう。だからこそ、自動車保険は必ず加入すべきだといわれるわけです。

火災保険も、自分の生活の基盤である住居が火災などに見舞われれば、生活の再建が容易でないことは想像がつきやすいと思います。これも加入しておくべき保険といっていいと思います。

では生命保険の場合、「保険金がないと困難な状況に陥る」のはどんなケースでしょうか?

まだ子どもが小さい家庭の場合、家族の生活を支える働き手が亡くなれば、生活に困ることが考えられます。このような場合、働き手が亡くなったときに何千万円かの保険金を受け取れるような死亡保険に加入しておくのは、合理的です。

これは必要な保険だと考えていいでしょう。

しかしこのように考えると、50代の人は生命保険の必要性が低いことがわかります。一般に、必要な死亡保障額が最も大きくなるのは「子どもが生まれた瞬間」です。

子どもが育っていけば、万が一自分が亡くなったとしても、その後に必要な「まとまったお金」は徐々に減っていくからです。

50代ともなれば、子どもの学費のめども立っているケースが多いでしょうから、もう死亡保障が要らない人もたくさんいるのではないでしょうか。

加入しておくとしても、何千万円もの保険金を受け取る契約である必要はありませんから、「いま万が一のことがあったとして、いくら必要か」を冷静に考えて保険を見直すことをおすすめします。

生命保険商品で、加入している人が多いのが医療保険です。しかし50代である程度の貯蓄を持っている人であれば、医療保険は不要なケースが多いでしょう。

医療保険の主な保障は、入院したときの給付金です。「入院すれば1日6000円」といった保障があると何となく安心できる気がするかもしれませんが、仮に1カ月入院したとして、受け取れるのは18万円にすぎません。

ちなみに厚生労働省の2020年の患者調査によれば、病院の平均在院日数は約33日です。

さらにいえば、近年は入院日数が短期化する傾向が続いていますし、この平均在院日数には高齢者の方も含まれていますから、いま50代の方が30日も入院するケースは少ないと考えられます。

このくらいの金額なら、いまある貯蓄で十分に賄えるという人は多いはずです。

改めて考えてみて、「保険金を受け取れないと困難な状況に陥る」わけではないなら、毎月、高い保険料を支払い続けるべきではありません。

ちなみに、私自身は死亡保険にも医療保険にも加入していません。必要がないからです。

「保険で運用」はやめ、保険加入は最低限に

もっと必要性が低いのは、貯蓄性のある保険や「運用もできる」という保険です。

「お金が貯まります」という保険は、途中で解約すると元本割れするもの、満期まで保有しても運用利回りが低く、魅力が薄いものばかりです。

「運用できる」という保険には外貨建て保険などがありますが、これも加入して10年以上にもわたって「解約すれば、元本割れ」という状況が続くのが一般的です。

なぜこのようなことになるのかというと、加入時に負担する手数料が高く、実際に運用に回る分が少なくなってしまうからです。

「それでもプロが運用してくれるなら……」と思うかもしれませんが、残念ながら、外貨建て保険で魅力的な運用を行っている商品はありません。

高い手数料を払ってまで、わざわざ運用してもらう意味がまったくないので、私は外貨建て保険は絶対に選びません。

これはよくいわれることですが、そもそも「貯蓄・運用」と「保険」は分けて考えるべきなのです。

保険とは、保険料というコストを支払って「万が一」に備えるためのものです。「万が一」に備える必要がある場面でのみ、コストを抑えて加入し、不要になったらやめるのが最も合理的です。

おそらく、このような考えに基づいて保険を見直せば、50代の方が1カ月に3万5000円も生命保険料にあてる必要はないはずです。

ぜひ保険を見直し、浮いた保険料は、この後ご紹介する方法で運用に回しましょう。

「貯蓄から投資へ」「貯蓄から資産形成へ」といった掛け声を聞くようになって久しいですが、私は、保険好きといわれる日本人は「保険から投資へ」「保険から資産形成へ」の流れも加速させるべきだと思っています。

* * *

この続きは幻冬舎新書『私が50歳なら、こう増やす!』をご覧ください。

投資のプロが明かす 私が50歳なら、こう増やす!の記事をもっと読む

投資のプロが明かす 私が50歳なら、こう増やす!

“投資のプロ”朝倉智也さんが「50歳の投資未経験者」に向け、35年の経験と知見をフル活用した資産運用方法を開陳する新書『私が50歳なら、こう増やす!』より、一部を抜粋してお届けします。